Čtvrtek, Leden 14, 2021

Cena dostavby Temelína

Rozpočet na úrovni kupeckých počtů - úmyslně zveřejněný až nyní po zrušení tendru.

Martin Prokš: martin (tečka) prokš (zavináč) proks-martin (tečka) cz

Základní text dokončen: 28.9.2012

Úvod a dodatek: 29.4.2014

Původně publikováno na https://martin-proks.blogspot.com dne 29.4.2014.

Slovo úvodem

Kolem dostavby dvou dalších bloků jaderné elektrárny Temelín se točí velké množství informací a ohledně ceny a rentability spíše dezinformací. Proto jsem se v roce 2012 rozhodl si udělat vlastní názor na situaci. Byť je tento text již postaršího data vůči datu zveřejnění, domnívám se, že hlavně díky závěrům které mi z toho vyplynuly, je stále velmi aktuální.

Důvod proč jsem váhal s jeho zveřejněním je ten, že sám jsem zaměstnancem jedné z firem v dostavbě zainteresované. Jako řadový konstruktér nemám s dostavbou nic společného, nemám přístup k žádným “insider like” informacím a nic ovlivnit nemohu a ani nic z toho nechci. Přesto jsem cítil jistý střet zájmů toto psát a zveřejňovat v době kdy tendr byl na stole. Nyní je tendr shozen ze stolu, střet zájmů tedy pominul a je to spíše v rovině úvahy do budoucna.

Předesílám, že neřeším kdo by měl Temelín nebo jakoukoli jinou elektrárnu dostavovat, zaměřuji se jen na ekonomickou analýzu stavby a následného provozu velkého zdroje elektrické energie.

Střednědobý úhel pohledu (do 20 let)

Jen velmi zjednodušeně. ČEZ ať už si vezme půjčku, nebo zafinancuje stavbu z vlastního, bude chtít v reálné době návratnost investice. To znamená, že cenu za pořízení musí rozpočítat do ceny silové elektřiny kterou bude prodávat v tom daném časovém období.

Výchozí předpoklady:

200x10^9 kč - odhad max. nákladů (slovy dvě stovky miliard kč) 20 let - odhad doby návratnosti 2 GW - výkon nově dostavěných bloků (= 2 000 MW = 2 000 000 kW) 0,78 - roční využitelnost ([2])) 5% - očekávatelný roční úrok půjčky, respektive minimální požadovaná návratnost investice. 60% - koeficient reálného zúročení - protože splácení probíhá průběžně, je odhadem jen tato část fakticky navýšena. Finančník by to asi dokázal spočítat seriózněji, toto je jen odhad.

Za rok nové bloky vyrobí cca = roční využitelnost x dní v roce x hodin ve dni x výkon v kW

0,78 x 365 x 24 x 2 000 000 = 1,37×10^10 kWh elektřiny

Za plánovanou dobu splácení/návratnosti je to 20x více, tedy = 2,73×10^11 kWh

Náklady na obsluhu dluhu a splácení za 20 let lze tedy očekávat někde kolem =

půjčka x ( základ půjčky + (úroky za 20 let) x koeficient reálného zúročení )

200×10^9 x ( 1 + (1,0520 - 1) x 60%) = 398,4×10^9 kč

Náklady na obsluhu dluhu pak vychází na 1 kWh na = 398,4×10^9 / 2,73×10^11 = 1,45 kč / kWh

Provozní náklady lze odhadnout v současných cenách na cca 0,6 kč/kWh (srovnání s údajem který se uvádí u Dukovan které jsou už splacené [1]) pak prostě vycházím, že ČEZ potřebuje prodávat silovou elektřinu dlouhodobě alespoň za 2,00 kč/kWh. Jsou to jen odhady od stolu laika. Ke dnešnímu dni 27.8.2012 je cena za 1 kWh na burze okolo 1,20 kč. Čili zde je hned na první pohled vidět problém a to velký.

Aby mělo vůbec smysl uvažovat dál, budu předpokládat cenu silové elektrické energie právě kolem těch 2,00 kč/kWh (= 2 000 kč/MWh), což je cca částka o které ČEZ mluví že by chtěl asi vyjednat jako garanci se státem.

Nicméně jsou to jen hrubé první odhady. Ve skutečnosti lze očekávat, že ČEZ zaplatí část hotově a pouze na část si vezme úvěr. Což samozřejmě zlevní obsluhu dluhu a tím poklesne ta část 1,45 kč/kWh na menší. Také je velmi dobře možné, že obchodníci ČEZu vyjednají lepší podmínky u banky (bylo by velmi třeba pro reálnou návratnost projektu). V neposlední řadě lze také očekávat, že cena za dostavbu nebude těch 200 miliard kč, ale méně. Ono těch 200 miliard kč by bylo asi na hraně finanční rentability, jestli ne už za ní, a to si myslím musí uvědomovat i všichni zainteresovaní dodavatelé Francouzi/Američané/Rusové, mají přeci své profesionály ekonomy.

Střednědobé srovnání s tepelnou elektrárnou

Pro srovnání stejná metodika pro uhelnou elektrárnu Počerady. ČEZ prý uvažuje mimo jiné i o odprodeji uhelné elektrárny Počerady za cenu mezi 10 až 20 miliardami kč [3]. Zde je ale jeden velký rozdíl, elektrárna má bloky staré cca 10-20 let a předpokládaná doba životnosti bloku je kolem 30-40 let (původní bloky byly z dekády 1960-1970 let a měnili se v dekádě 1990-2000), takže návratnost by vzhledem k současnému stáří určitě měla být do 10 let - cca asi tak.

15x10^9 kč - odhad investičních nákladů (viz odkaz [3]) 5x200 MW - výkon bloků (elektrický) 0,78 - roční využitelnost, předpoklad podobná jako u jaderné elektrárny 5% - očekávatelný roční úrok půjčky 60% - koeficient reálného zúročení

Jen telegraficky stejnou metodikou jako v předchozím případě:

Za jeden rok elektrárna vyrobí elektřiny cca = 0,78 x 365 x 24 x 5×200 000 = 6,833×10^9 kWh.

Za 10 let to pak tedy je 6,833×10^10 kWh.

Finanční náklady na dluh a jeho obsluhu pak jsou = 15×10^9 x ( 1 + (1,0510 - 1) x 0,60) = 20,7×10^9 kč

finanční náklady na splácení dluhu pak přibližně vychází = 0,30 kč / kWh.

Z úvěrového úhlu pohledu pohledu se tedy uhelná elektrárna jeví jako ekonomicky velice racionální zdroj, 4,8x finančně levnější než jaderná elektrárna. Samozřejmě netuším jaké jsou provozní náklady takové elektrárny, nemám údaj jako jsem měl u Dukovan (těch 0,6 kč/kWh). Ale i kdyby to byly dvojnásobné náklady (1,20kč/kWh), pak by to bylo celkem 1,48 za kWh. Z tohoto pohledu je tedy ekonomicky tepelná elektrárna výhodnější. Nicméně při reálné ceně elektrické energie 1,20 kč/kWh ani nová tepelná elektrárna nepřichází v úvahu vystavět, ztráta by byla 0,28 kč/kWh!

Dlouhodobý výhled na jadernou elektrárnu

Dlouhodobý výhled je o tom, kolik může (v konstantních cenách) vynést jaderná elektrárna pokud půjde vše dle očekávání a dlouhodobých zkušeností. Jaderné elektrárny předchozích generací jsou provozovány po dobu 30 a více let. Stávající elektrárny se předpokládá doba životnosti mezi 40 až 60 lety (Dukovany a “staré” bloky Temelína) a pro nové bloky Temelína se uvažuje již nyní ve fázi projektu s faktickou životností 60 let za předpokladu řádné údržby a provozu.

Pokud elektrárna po dobu 20 let bude pouze splácet sama sebe a své provozní náklady bez generování zisku, nebo jen s minimálním ziskem, z pohledu vlastníka to není šťastná situace, ale je to akceptovatelné. Po oněch 20 letech dojde ke splacení a pak dalších 20 až 40 let bude elektrárna vyrábět za oněch provozních 0,60kč/kWh a to co před tím šlo na splácení úvěru nyní půjde čistě do zisku. Za těch dalších 20 až 40 let jsou to pak ohromné zisky, doslova slepice snášející zlatá vejce jako jsou dnes Dukovany. Z tohoto dlouhodobého hlediska je jaderná elektrárna fantastický zdroj příjmů nad který není. Opět jen velmi jednoduše “přes palec” v cenách 2,00 kč/kWh.

Pokud se bude počítat s celkovou životností elektrárny “pouhých” 40 let, neboli 20 let po splacení úvěru a částka která půjde za tu dobu do zisku byla ono “úvěrových” 1,45 kč/kWh, pak ročně nové bloky vytvoří hrubý zisk cca 20 miliard korun! Za 20 let (při životnosti 40 let) je to fantastických 400 miliard korun, za 40 let (životnost 60let) pak dokonce 800 miliard!

Pro porovnání, uhelná elektrárna typu Počerady vrátí pouhých 0,80 kč/kWh (rozdíl mezi cílovými prodejními 2,00 kč/kWh a náklady na provoz 1,20 kč/kWh) při životnosti 10 let a mnohonásobně menší roční výrobě elektřiny. To znamená, že “Počerady” ročně po splacení úvěru budou tvořit hrubý zisk okolo 6 miliard korun a za zbylých 10 let své životnosti přinesou “pouhých” 60 miliard.

Znovu opakuji, stále se počítá s cenou 2,00 kč/kWh. Inflace, změny ceny elektrické energie a tak dále s tím vším někam zahýbou, ale to už by bylo totální věštění z křišťálové koule…

Závěr

Závěrem lze říci, že z dlouhodobého pohledu je jaderná elektrárna zlatá slípka. Je potřeba aby společnost byla dostatečně finančně silná překonat prvních 20 let splácení a pak už jsou jen zářné zítřky a jistoty…

A to je ten problém. Zdaleka největší problém a riziko pro provozovatele jaderné elektrárny neplyne z technické, bezpečnostní a finanční podstaty, ale z politického pozadí. Cokoli s jádrem je zdrojem vášní významné části společnosti a tím i politiků a při takto dlouhodobých výhledech jako je 10, 20 až 60 let je zcela největší riziko to, že prostě politici jinak zcela zdravou elektrárnu prostě zakáží. Nebo nesmyslně zdaní a pak zakáží jako Německo v letech 2009 až 2011. Nejdříve vysoké zdanění “nemravných” zisků z již odpisově splacených elektráren, výměnou za příslib prodloužení povolení provozu, pak politický příkaz k jejich uzavření a šmitec.

Dodatek duben 2014

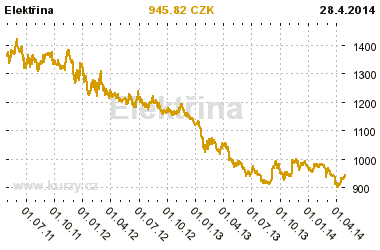

Od sepsání tohoto textu uplynulo přes rok a půl a cena elektrické energie na burze se vyvýjela dle následujícího obrázku.

Graf z burzy komodit [4]

Zde je jasně vidět, že cena za silovou energii je dlouhodobě hluboko pod předpokládanými 2,00 kč/kWh, a ne jen to, cena je hluboko i pod 1,20 kč/kWh a aktuálně se pohybuje mezi 0,90 až 1,00 kč/kWh. I jako laik se odvážím kategoricky tvrdit, že za těchto okolností se čistě komerčně nevyplatí stavět ani rekonstruovat žádnou elektrárnu, jedno jestli jadernou, uhelnou nebo plynovou. Náklady úroků by byly vyšší než příjem z prodeje vyrobené energie a elektrárna by se nikdy nesplatila, naopak by se stala hluboce prodělečnou a společnost jí vlastnící by dostala do problémů. Cena silové energie je tak nízko, že je na místě se ptát, zda se již nedotkla provozní nákladové ceny pro “staré” již odpisově splacené elektrárny.

Pokud tento trend bude pokračovat, lze očekávat velké problémy v následujícíh letech. Ale to už je zase jiné téma…

Odkazy

[1] - http://cs.wikipedia. … tr%C3%A1rna_Dukovany

(kapitola Ekonomika provozu, cena 0,60 kč/kWh)

[2] - http://www.cez.cz/cs … rgetika/je-v-cr.html

(Jaderná elektrárna Dukovany, 4×510MW bloky, ročně vyrobí 14TWh)

[3] - http://www.patria.cz … totu-kolem-uhli.html

(Informace o prodeji Počerad)

[4] - http://www.kurzy.cz/ … omodity/nr_index.asp

(burza s komoditami, odkaz elektřina)